普瑞纳与海达集团发展历程的启示

2017年底, "饲料王" 新希望在宠物产业布局上, 给了老鹰兄弟一个预见:

宠物产业模式将被外部玩家推回。

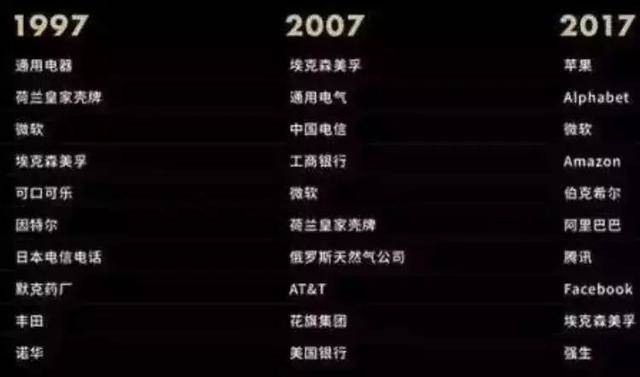

就像在过去的几天里, 在朋友圈子里看到未来20年世界上十强的商业排行榜, 值得重新思考:

没有人是永远的第一, 没有人可以没有担心的睡眠。

这需要关注, 不仅要关注行业, 还要跳出来看看周围发生了什么, 比如饲料行业。

最近, 长江证券出版2018农业和渔业的年度战略: 从美国农业巨头诞生到中国农业的未来, 本文给出了普瑞纳这个饲料巨头公司的例子开发过程中, 指出 "专业化 + 价值链服务" 为企业成长的关键;本文分析了海达集团在国内饲料领域发展的独特价值。老鹰兄弟已经把它整理出来供大家参考。

国际

美国饲料工业的发展历程: 从专业化到整合

美国饲料工业起源于 1875年, 经过100年的发展历史。本行业经历了单一产品、小规模的初始成长阶段, 产品标准化、快速成长的规模迅速成长阶段和相对稳定的规模, 高素质的企业脱颖而出, 从库存管理阶段。特别是在1970年年的库存管理阶段后, 美国饲料工业 "纵向一体化" 趋势明显, 产业集中度显著增加, 规模效应显著。

纵向一体化的趋势是显著的

70% 以上的美国饲料公司都是综合生产模式, 包括第一家嘉吉 (嘉吉是美国最大的玉米饲料生产商, 最大的养猪和家禽养殖企业, 以及第三大屠宰及肉类包装加工企业。第三家泰森食品公司 (泰森食品) 在新世纪形成了 "饲料-家畜繁育-屠宰-肉类加工" 产业链生产体系。

美国饲料工业的纵向一体化体现为: 饲料、养殖、屠宰和过程一体化模式。

目前, 美国10的肉鸡生产饲料已占全国近80% 的鸡饲料生产, 基本做法是饲料 + 水产养殖的一体化。在 2016年, 三家饲料公司在美国, 嘉吉和泰森都采用垂直集成模式, 其中嘉吉饲料涵盖各类, 年产量1790万吨, 共200个饲料厂, 泰森食品有32个饲料厂, 年饲料生产1000万吨。第二普瑞纳, 一个专业饲料生产商, 是1350万在 2016年, 在被蓝色雷声购买之前。

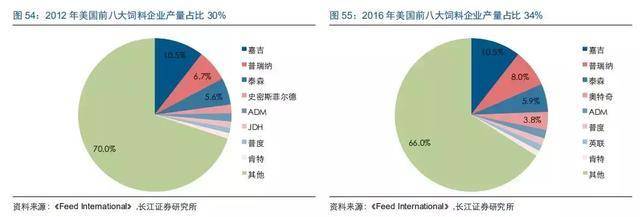

高浓度、规模化效应在横向一体化和纵向一体化的趋势下, 整个饲料行业在美国具有高度的集中度, 规模效应显著的特点。

据2016数据, 美国饲料工业 CR8 约 34%, 表现出高度集中的特点。第一家饲料制造商嘉吉占美国每年饲料产量的10% 以上;第二至第三位普瑞纳和泰森食品市场份额分别为8% 和 5.9%;该公司饲料产量的前八占美国全年生产总量的34% 左右。

普瑞纳: 企业成长专业化的关键因素

虽然在美国饲料工业的发展过程中, 并没有生产出单一的饲料行业巨头, 但从代表公司普瑞纳, 专业化为公司的快速成长的关键因素。通过 "专业化 + 价值链服务" 模式, 为客户提供农场服务, 帮助他们提高水产养殖的效率, 从而在美国的大规模养殖浪潮中脱颖而出。目前的普瑞纳 (被蓝雷收购) 是美国第二大饲料公司。

据 Feedinternational 数据, 2016 家公司的饲料产量为1350万吨, 位居美国第二, 世界第四。长江证券认为, 普瑞纳是能够从美国饲料工业中脱颖而出的许多企业突出的主要原因是其专业化优势明显。公司依托其研发中心, 以饲料新配方的不断研究, 提高饲料产量。自1926年以来, 公司成立了著名的 "Punari 营养中心", 不断在饲料配方改良试验中, 平均每年240次以上进行测试。

普瑞纳1917进猪饲料生产行业;1944通过增加猪饲料中的氨基酸和其他营养素, 提高猪的生长速度和育肥猪的体重;2002的特殊饲料的应用增加了每垃圾的垃圾数量, 可以繁殖母猪。普瑞纳还有猪饲料专业的评价体系, 即净能量和氨基酸指标体系。通过专业化的饲料生产和价值链服务体系, 公司可以有效地帮助其大型客户提高水产养殖的效率, 从而在激烈的行业竞争中脱颖而出。

国内

饲料工业: 海达集团, 专业和集成

从美国饲料企业的发展历程来看, 饲料企业首先具有专业化优势, 而产业链一体化模式是长期发展的趋势。

长江证券认为, 在我国饲料行业中, 集团具有专业化和一体化的双重优势, 在当前行业集中度提升的过程中最有可能脱颖而出, 未来将是最有望从单一饲料企业发展成为综合性的农牧企业。

专业化有助于公司在行业竞争中脱颖而出

从历史上看, 专业团队是公司成长为饲料领导者的关键因素。近年来, 随着行业竞争格局的进一步加剧, 公司专业化优势更加突出。自2014年以来, 随着养猪生产的持续下降, 饲料行业整体规模增长开始放缓, 2015 年甚至开始下降, 2016 的生猪库存仍处于低水平, 水产品市场或洪水的冲击下, 整体饲料销售规模增长或将保持低。而大集团在这一阶段实现增长的趋势在百万吨以上的上市企业, 公司近3年 (2014-2016) 以饲料销售增长排名第一, 年复合增长率 15.5%, 并5家百万吨饲料上市公司平均增长率仅为4%。

长江证券认为, 公司的专业化主要体现在开发和采购专业的整合和公司的业务和市场服务内部的联动。其背后的核心逻辑是在开发、采购、运营和市场服务等方面实现完全联动的背景, 在原材料价格波动或市场变化和客户需求或公司能够做出快速反应时,及时调整, 提高运营效率和产能利用率, 从而使产品更具成本效益, 净资产回报率也在逐步上升。因此公司也在行业竞争中脱颖而出。

公司可以实现完全的内部联动, 主要是基于以下原因:

1. 专业化研究与开发的优势。近年来, 公司的研发投资不断壮大, 研发人员占了饲料行业的第二位, 大投资使公司的饲料配方研究和开发优势, 公司累计积累了近1000种饲料配方, 因此在原材料价格波动期可及时调整;

2、集中采购的优势。本公司以玉米、豆粕、杂粕、鱼粉等散装原料进行集中采购, 体现了大规模采购的优势, 并利用期货工具进行套期保值, 今年对公司的未来对冲保证金高达12亿元, 采购成本优势明显;

3、三级服务营销体系建设。海大实施三级销售体系, 销售人员常年在育种线上, 当地文化环境、模式、市场和农耕习惯都有实地研究, 可以在文化中遇到的问题及时反馈给相关部门。因此, 当客户需求发生变化时, 公司在短时间内遵循新配方来生产饲料, 使效率显著提高。

研究开发采购专业整合的全内部联动, 使公司的资产周转率和净资产收益率在过去两年内继续处于较高的水平。公司资产周转 2015年, 分别为2016倍至3.23 和2.94 次, 生活在饲料行业第一, 高于平均水平的行业上市公司分别达到0.96 和0.88。从净资产回报率来看, 公司在过去两年中也是同行业第一, 2015 和2016公司净资产分别为15.6% 和 15.15%, 高于饲料行业平均5.46 和3.25 的百分比。

产业链整合模式为公司的长远发展打下基础

近年来, 公司还积极围绕产业链布局, 为未来的长远发展打下基础。一方面, 公司逐步开始在养猪业的布局, 目前的规划建设能力有200万以上;另一方面, 公司通过扩大兼并和收购, 动态保险业也在不断扩大。

随着公司养猪业务的扩大, 团队对养猪业的认识进一步深入, 水产养殖技术服务模式将进一步完善, 公司在维修中的叠加, 疫苗业务继续扩大, 有望与公司现有的饲料业务形成协同作用, 从而导致进一步的销售推广。另外, 由于成本效益高的产品成本优势, 公司的水产养殖业务以后也可能成为新的利润增长点。

PS: 长江证券研究报告已上载到中国 pet QQ 群, 欢迎各组下载。

名字是略带黄色的香草作者: 兄弟雕刻

美丽和脂肪生长: 马铃薯

启动: 中国宠物网

- 上一篇

3天后, 全国最大的宠物工业频道大会即将到来。

还有三天,"蛙牌杯"第6届全国宠物产业经销商(电商)大会暨宠物企业领袖年会将于5月21日在湖北鄂州举办。本次活动由广东省宠物美容协会、时代宠物联合中国农业国际合作促进会宠物产业委员会主办、蛙牌宠物(湖北)股...

- 下一篇

澳大利亚首届展览会明日开幕, 打造国际商贸桥梁

为期两天的2017年澳大利亚国际宠物用品展览会(简称AUS PET)将于明天10月19日在悉尼拉开序幕。AUS PET展览馆地址位于Grand Pavilion,Rosehill Gardens Racecourse, James RuseDrive,Rosehill, Sydney。作为澳洲唯一...

相关文章

- 高考400分左右的同学们,这次推荐的2所特色“二本院校”真的很不错

- 家长给孩子报特长班,感觉总是在做无用功,你试试按照这几点去尝试一下

- 15年过去了,曾经背着父亲上学的那个,高考学霸,现今如何了

- 高考状元的学习方式,让许多家长都感叹,真的很有用吗?

- 与孩子沟通的注意事项,让你和你的孩子有更好的交流,从而达到更好的教育

- 《少年得到好不好》少年得到泉灵语文课,给孩子不一样的教育

- 少年得到—泉灵语文课让孩子开启学习之旅,从此开始自主学习

- 高考后孩子选择报殡仪专业,父母该如何改变自家孩子的想法,这两点可以参考

- 在湖南文科560分,可以考虑这所学校,压线报考胜算大

- 高情商的孩子父母,都会注意这几个方面,你还在等什么呢